2024年AI云计算专题研究报告:智算带来的变化

今天分享的人工智能系列深度研究报告:《2024年AI云计算专题研究报告:智算带来的变化》。

(报告出品方:华泰证券)

报告共计:32页

Al 云计算 2024:关注智算带来的新变化

通过对海内外主要云厂商及其产业链上下游的跟踪,我们观察到云计算行业发生以下关键变化:

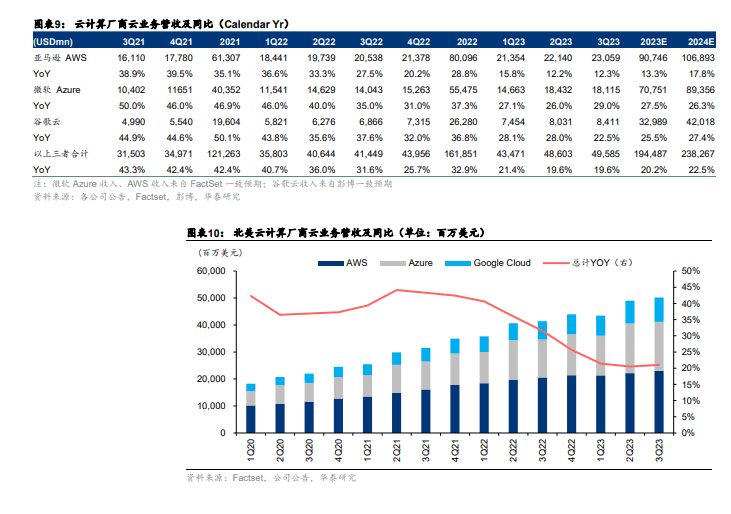

1)智算需求或成驱动云计算行业未来增长新动能。海外市场中,3Q23 北关三大云厂商(亚马逊、微软、谷歌) 合计营收周比增长 19.6%,增速与 2Q23 持平: 国内市场中,3Q23 国内厂商laaS 板块总营收为 1109 亿元,同比增长 28%,较 2Q23 基本持平。Al 商业化的带动作用已逐步兑现,微软表示 Al贡献 Azure 和其他云收入增长约3个百分点: 百度表示传统云业务正在放缓,生成式 AI 及大语言模型的研究正在重望云业务的竞争格局。

2)BAT 资本开支出现回暖迹象。3Q23 BAT 合计资本开支同比增长 0.8%至 156 亿元,经历近一年的降本增效后,资本开支首次出现回暖迹象,主因百度/腾讯加大 AI领域的投入。

3)23年北美云厂商资本开支疲软,但 Al 投资带动下,各公司对 24 年责本开支指引乐观。3Q23 MAAMG 合计资本开支 (Meta/亚马逊/苹果/微软/谷歌) 同比下降 7.9%至 380 亿美元,虽然 23 年资本开支疲软,但 Al 推动对服务器、数据中心的投资,各云厂商对 24 年资本开支指引乐观,据彭博一致预期,MAAMG 24 年资本开支为 1796.7 亿美元。

laaS: 海外 laaS 营收增速回升,国内运营商云延续高增

国内运营商云延续高增,互联网厂商资本开支有所回暖

3Q23 国内厂商laaS 板块总营收为 1109 亿元,同比增长 28%,较2Q23基本持平。根据我们对 BAT (即百度、阿里巴巴、腾讯)、三大运营商 (中国移动、中国电信、中国移动)等布局 laaS 业务的国内厂商财报的梳理,并结合 Canalvs 数据测算,国内主要互联网云厂商3Q23 合计营收为 582 亿元,同比增长 9.2%。在数宇中国建设及国资云的拉动下,三大运营商3Q23 合计营收预计为 527 亿元,同比增长 58%: 3Q23 国内laaS 板块合计营收为1109 亿元,同比增长 28%。根据 Canalys 等机构数据、华泰预测及彭博/Factset 一致预期测算,预计 2023 年国内laaS 板块总营收同比增速为 37.9%,2024 年为 24.6%。

3Q23 BAT 合计资本开支同比提升 0.8%至 156.46 亿元,AI 带动投资需求逐步企稳回升。 3Q23 BAT 合计资本开支为 156.46 亿元,同比增长 0.8%,环比增长 23.5%。自 2Q22 起, BAT 推行降本增效战略,资本开支同比增速持续放缓,而从 3Q23 开始,合计资本开支项 同比增速转正,主因人工智能相关算力侧投资加大,展望 2024,我们认为 AI 云需求的增长 及公司自身 AI 应用发展需求的带动下,BAT 的资本开支将逐步回升。在 3Q23 业绩会上, 腾讯表示 2023 年其运营资本开支约占总收入的 3%-3.5%,若 2024 年能够采购到更多 GPU 芯片,这一比例将增加至 4%-4.5%。百度表示,生成式人工智能与大模型的主要投资是算力,在过去几个季度中,公司投入了大量资金用于训练新的模型,而现在前期的投入已经逐步开始在收入端兑现。

国内云厂商降本增效或告一段落。3Q23 阿里雇员人数同比下降 7.77%,连续六个季度同比 负增长。腾讯在 3Q22 业绩会上表示,通过优化非核心及表现不佳的业务,人员和员工成 本有所改善,而 3Q23 的业绩会上,公司现有业务的劳动力规模合适,大部分效率优化已 经完成,正在有选择的招聘来发展公司新业务。腾讯雇员人数 3Q23 持续同比负增长,降幅为 3.24%,较 2Q23 回升 2.37pct。

国内重点公司 3Q23 业绩回顾

阿里巴巴(9988 HK): 2QFY24 营收利润符合预期,云智能集团分拆上市不再推进

阿里巴巴2QFY24总收入2,247.9亿元,同比增长8.5%,基本符合彭博一致预期的同增8.2%:Non-GAAP 归母净利润401.2亿元,同比增长 16.8%,对应Non-GAAP 归母净利率 17.8%,基本符合彭博一致预期的 17.7%。盈利能力方面,阿里巴巴 2QFY24 经调整 EBITA 周比增长18.5%至428.5 亿元,经调整 EBITA 利润率为 19.1%,同比改善 1.6pp,主要得益于淘天外的其他业务板块经营效率改善显著。

其中,云智能集团分部收入同比增长 2.3%至 276.5 亿元,经调整 EBITA 同比增长 43.6%至 14.1亿元,主要得益于产品结构和运营效率改善。管理层在业绩会中表示,未来云智能集团将通过减少低毛利业务来继续提升收入质量。此外,5月 18日,阿里巴巴宣布将在未来 12 个月把云智能集团从阿里集团完全分拆并完成上市,在股权和公司治理上形成一家与阿里集团完全独立的新公司。而鉴于近期芯片供给收紧及对云计算业务的潜在影响,阿里巴巴决定不再推进云智能集团的完全分拆。

腾讯 (700 HK): 3Q23 盒融科技与企业服务营收同比+16%

腾讯3Q23营收同比增长 10.4%至1,546亿元,符合彭博预期:经调整净利润同比增长39.3%至449.21 亿元,高于彭博预期 12%。公司毛利率同比改善 5.3pp至49.5%,经调整经营利润率同比提高 6.7pp 至 35.9%。分业务看,增值服务、在线广告、金融科技的营收分别增长4%/20%/16%,对应毛利率同比提高 3.8/5.9/7.6pp。金融科技部分中,企业服务收入同比增长较 2Q 加速,主要得益于视频号的直播电商交易佣金增量,以及云收入增速逐步恢复。毛利率同比改善 7.6pp,则主要得益于收入占比和带宽成本改善。AI 应用层面,腾讯持续优化自研通用大模型混元,目前已有 180 个内部应用接入进行测试,并已向外部客户开放使用。

百度(9888 HK): 百度智能云营收有望在 4Q23 恢复增长

百度 3Q23 实现营收 344.5 亿元,同比增长 5.9%,增速符合彭博一致预期的 5.1%。Non-GAAP 净利润 72.7 亿元,对应于 Non-GAAP 净利率 21.1%,同比提升 3.0pp,优于彭博一致预期的 18.4%,主要原因系高利润率的广告业务营收保持正增长。百度核心部分,3Q23 总收入同增 5.3%至 265.7 亿元,增速略好于彭博一致预期的 4.4%: Non-GAAP 经营利润 66.7 亿元,同比增长 0.3%,对应 Non-GAAP 经营利润率 25.1%,同比下滑 1.2pp,原因系公司在 A 云及大模型等领域的投入。核心部分中,AI 云收入同比-2%,但 AI 云在Non-GAAP 口径下延续正经营利润。管理层表示,Al 云收入有望在 4Q23 恢复正向同比增长,且该趋势有望在 2024 年延续。

三大运营商: 23 年 10 月云计算业务增速明显提升

据工信部,2023 年 1-10 月运营商云计算业务收入同比增速达 41.5%,较 1-9 月增速提升6.5pct,在较高基数及整体云计算市场需求疲软的前提下,运营商云业务增速再次提升,彰显出其在云计算市场中的优势卡位与竞争力。中国电信全面实施“云改数转”战略,推动千行百业上云用数赋智,9M23 公司产业数字化收入达 997.41 亿元,同比增长 16.5%。中国联通持续丰富云产品品类,服务多地数字政府政务云建设和央企数字化转型,9M23 联通云实现收入 367 亿元,同比增长 36.6%。中国移动继续一体化推进“网+云+DICT”融合发展,9M23 公司 DICT 业务收入达 866 亿元,同比增长 26.4%。三大运营商利用其云网结合、数据安全可信度更高等优势在数宇经济赛道上不断发力,据 IDC 最新发布的《中国公有云服务市场(2023 上半年) 跟踪》报告显示,中国电信在中国公有云 laaS 市场份额达 12.2%(腾讯: 9%: 华为: 13.2%: 阿里: 29.9%)。

3Q23 海外 laaS 板块总营收同比+19.6%,24 年资本开支指引乐观

3Q23 北美三大云厂商营收增速有所回升。海外市场方面,根据我们对亚马逊、谷歌、微软等云厂商的财报梳理,3Q23 北美三家云厂商合计营收达到 496 亿美元,同比增长 19.6%,增速与 2Q23 持平。其中亚马逊 AWS/微软 Azure/谷歌云 3Q23 营收同比增速分别为12.3%/29.0%/22.5%,相较 2Q23,亚马逊AWS 周比增速提升 0.1pct,微软 Azure 同比增速提升 3.0pct,谷歌云同比增速放缓 5.5pct。根据 Factset 及彭博一致预期,2023 年海外aaS 板块总营收预计同比增长 20.2%,较 2022 下降 12.7pct,主要受到海外经济增长不确定性的影响,但长期来看,AIGC 应用带来的推理和训练需求或将在云端进行。

3Q23 海外云厂商资本开支放缓,但云厂商对 2024 年展望乐观。3Q23 MAAMG(微软、 亚马逊、苹果、Meta、谷歌)合计资本开支同比降低 7.9%至 379.8 亿美元,其中,亚马逊 /微软/谷歌/ Meta/苹果 3Q23 资本开支分别为 113.0/99.2/80.6/65.4/21.6 亿美元,同比增速 分别为-24.9%/+57.8%/ +10.7%/-30.1%/-34.2%。据彭博一致预期,4Q23 MAAMG 合计资 本开支预计将同比提升 8.9%至 458.8 亿美元,2023 年 MAAMG 合计资本开支预计将同比 降低 2.5%至 1541.3 亿美元,而 2024 年合计资本开支将同比增长 16.6%至 1796.7 亿美元。 各公司对 2024 年的指引相对乐观:微软指引资本支出将在 FY24 逐季提升(与上季度指引 一致);谷歌指引 2024 年资本支出总额将高于 2023 年全年;Meta 指引 2023 年资本支出 270-290 亿美元,2024 年增长至 300-350 亿美元。

3Q23 各厂商雇员人数延续上季度下滑趋势,裁员重点集中在非技术部门。与 2Q23 相比, Meta 雇员人数进一步下降,Amazon、谷歌雇员人数实现小幅上涨。而与 22 年同期相比、 各厂商雇员人数变动分化,亚马逊、苹果、谷歌苹果略微下滑、Meta 同比下降 24%。其中, Meta 表示继续将 AI 领域作为投资重点,并将非 AI 项目的人员配置转向 AI 领域,人数方面, 截至 3Q23,Meta 已基本完成计划的员工裁员,同时继续评估设施整合和数据中心重组计划。随着逐渐处理人员积压,明年的人员数量增长速度会比计划中的更快。此外,其他云 厂商延续裁员举动,但重点均集中在非技术开发部门。

海外重点公司 2Q23 业绩回顾

亚马逊(AMZN US): 3Q23 AWS 营收同比+12%,预计将加大 AI方面资本支出

亚马逊 3Q23 实现总营收 1431 亿美元,同比增长 13%: 净利润为 99 亿美元,同比增长244%,增长原因系主要零售数据强劲,同时通货膨胀下降导致公司成本的下降。其中,AWS云服务实现营收 231 亿美元,同比增长 12%,公司在业绩会上表示,虽然客户仍在优化云开支但已有所放缓放缓。资本开支方面,截止2023 年 9月 30 日,过去12 个月资本投资(CapEx 加融资租赁) 为500 亿美元,低于去年同期 600 亿美元,公司预计 2023 全年约为500 亿美元 (2022 全年为 590 亿美元)。资本投资下滑原因系公司预测履行和运输资本支出将同比下降,同时被 AWS 业务的资本开支增长部分抵消,包括与生成式 A 和大型语言模型工作相关的额外投资。

微软 (MSFT US):持续投资云和 Al,CapEx 将于 FY24 逐争提升

微软 FY1Q24 营收为 565 亿美元 (高于彭博一致预期 545 亿美元),同比增长 13%,智能云收入为 243 亿美元,同比增长 19%,其中微软 Azure 和其他云服务营收同比增长 29%,增长主要来源于对消费服务的强劲需求,增速较 FY4Q23 增加 3pp。公司预计 FY2Q24 智能云板块营收 251~254 亿美元,对应同比增速为 17%~18%,其中 Azure 业务营业收入增长将达到 26%~27%:随着 A 贡献持续增加,FY2Q24Azure 的收入增速有望在 FY2H24维持。资本开支方面,微软 FY1Q24CapEx 为 99 亿美元 (彭博一致预期 93 亿美元): 含融资租赁资产的 CapEx 112 亿美元。为了支持对云和 Al 的投资,公司指引资本支出将在FY24 逐季提升。

谷歌(GOOG US): 3Q23 谷歌云营收同比+22%,24 年资本支出将高于 23 年

谷歌 3Q23 营收为 767 亿美元 (高于彭博一致预期 755 亿美元),同比增长 11%。其中,谷歌云营收为 84 亿美元 (低于彭博一致预期 86 亿美元),同比增长 22%,为公司 4Q18披露云收入以来最低单季增速,但营业利润率连续第三季度转正。谷歌 3Q23 CapEx 为 80亿美元(彭博一致预期 88 亿美元),其中最大的构成是服务器,其次是数据中心,反映出公司在 AI 计算方面的投资显著增加。由于供应商付款时间影响,3Q23 现金资本支出增长有所放缓,公司预计投资水平 4Q23 将增加,2024 年资本支出总额将高于 2023 年全年。

Meta (METAUS):3Q23 营收同比+23%,24 年服务器与数据中心驱动资本开支增长

Meta 3Q23 实现总营收 341 亿美元,同比增长 23%,同比增速较 2Q23 提升 12.2pp,同时给出4Q23 将实现营收 365~400 亿美元的指引。其中元宇宙业务方面,RealityLabs 3Q23实现营收 2.1 亿美元,同比下降 26%,主要原因为 Quest2 的销售减少: 此外,Reality Labs运营亏损 37 亿美元,且由于公司持续开发 ARR 产品、同时投资以扩大生态系统,预计运营亏损将在23年同比显著增加。资本开支方面,Meta 3Q23 CapEx 为68 亿美元 (彭博一致预期76亿美元),主要受服务器、数据中心和网络基础设施投资推动,同比减少28.6%,资本开支较低主要鉴于准备转向新数据中心以及付款时间影响。公司预计 2023 年全年CapEx 为 270~290 亿美元 (低于此前预期 270~300 亿美元): 2024 年的资本支出将在300-350 亿美元,增长主要来自服务器投资 (包括 AI和非 A硬件),以及数据中心投资。公司正加紧建设去年年底宣布的新数据中心架构。

Al: 国内大模型迭代,海外巨头硬件-基础模型-应用全方位对齐

国内: 基础大模型持续选代,积极探索应用落地

国内市场中,模型选代升级与应用落地均快速推进:

1) 大模型新版本迭代推进:文心大模型、通义千问2.0、星火认知大模型 V3.0、ChatGLM3 接跑推出;

2)不断探索新应用落地领域:百度拟推出 Al 原生地图、阿里达摩院遇感大模型助力农业、商汤与南方电网展开合作并发布升级版“大医”大模型均体现了各厂商的尝试。

百度:文心大模型 4.0 发布,应用加速落地,推出 Comate、Al 原生地图等

文心大模型 4.0 版本发布,用步开放邀测

10月17 日,李彦宏在百度世界 2023 上发布文心大模型 4.0 版本开启邀请测试。他表示,这是迄今为止最强大的文心大模型,实现了基础模型的全面升级,在理解、生成、逻辑和记忆能力上都有着显著提升,综合能力“与 GPT-4 相比毫不逊色”。李彦宏介绍,文心 4.0也同步开始邀请测试,企业客户可以通过百度智能云千帆大模型平台来申请测试文心4.0API。

推出全球首个 Al 原生地图,同时落地行业首个地困生成大模型

10月17 日,李彦宏发布一系列 AI原生应用,其中百度地图从“新交互”和“新导航”两大维度进行全面重构,成为全球首个 AI 原生地图,全新推出“Al 向导”功能,能与用户进行“真人交流”,并在理解需求的基础上,智能调用众多地图功能及服务,快捷准确地给出解决方案。在导航基本功方面,百度地图近期全新升级的城市车道级导航 3.0,可以提供更加清晰和立体的导航指引,提升驾驶安全和体验。同时,百度地图还落地了行业首个地图生成大模型,显著加速车道级地图规模量产,既让更多用户可以体验升级版的导航服务,也能帮助车企降低自动驾驶研发过程中的成本,实现“低成本用好图”。

百度 Comate SaaS版本正式上线,开放限时免费试用

2023年 10月24 日,百度 Comate 智能代码助手 SaaS 版本正式上线。Comate 是百度智能云基于文心大模型打造的新一代智能编程工具。借助文心大模型的理解、推理能力,百度 Comate 可支持代码解释、技术问答、实时续写、生成单元测试、代码优化与修复、智能 CLI等 10 余项编码功能,助力企业研发全流程降本增效。SaaS 版 Comate 让企业和开发者可以大幅降低使用成本,真正实现开箱即用,快速提升研发效率。11月 13 日,百度宣布Al编程工具 Comate 限时免费试用,可以免费使用1 个月,还可以通过推荐获得更多的免费试用时间,活动时间为 11 月11 日至 11月20 日。

阿里: 通义千问 2.0 性能或超越 GPT3.5,并发布业内首个遮感 AI 大模型

阿里云推出千亿级参数大模型通义千问 2.0,性能超越 GPT 3.5

2023 年 10月31 日,阿里云正式发布千亿级参数大模型通义千问 2.0。在 10 个权威测评中,通义千问 2.0 综合性能超过 GPT-3.5,正在加速追赶 GPT-4。相比 4 月发布的 1.0 版本,通义千问 2.0 在复杂指令理解、文学创作、通用数学、知识记忆、幻觉抵御等能力上均有显著提升。据阿里云公众号,在 10 个权威测评中,通义千问的综合性能或已经超过GPT-3.5,加速追赶 GPT-4。此外,通义千问 APP 在各大手机应用市场正式上线,用户可通过 APP 直接体验最新模型能力。

阿里达摩院推出业内首个遮感 AI 大模型,让 AI下沉到田间地头

2023年 10月20 日阿里达摩院发布业内首个追感AI大模型 (AIE-SEG),率先在追感领域实现了图像分割的任务统一,一个模型即可实现“万物零样本”的快速提取,可识别农田、水域、建筑物等近百种遥感地物分类,还能根据用户的交互式反馈自动调优识别结果。这将让AI进一步下沉到田间地头,大幅提升灾害防治、自然资源管理、农业估产等追感应用的分析效率。

腾讯: 混元大模型新开放“文生图”功能,QQ 浏览器 PDF 阳读助手获混元加成

腾讯混元大模型正式对外开放“文生图”功能

2023年 10月26 日,腾讯混元大模型全新升级,正式对外开放“文生图”功能。腾讯表示,升级后的腾讯混元中文效果整体超过 GPT3.5,代码能力大幅提升 20%。相比其他大模型,腾讯混元的文生图应用着力于人像真实感、场景真实感,同时,在中国风景、动漫游戏等场景等生成上有优势。腾讯数据显示,腾讯混元文生图能力,目前已经被用于素材创作,商品合成,游戏出图等多项业务中,此外在广告业务下的多轮测评中,腾讯混元文生图的案例优秀率和广告主采纳率分别达到 86%和 26%。

QQ 浏览器推出由混元大模型支持的 PDF 阅读助手

2023年 10月12日,QQ 浏览器开启新功能 PDF 阅读助手体验测试申请,手机和电脑用户皆可以申请。PDF 阅读助手由腾讯混元大模型提供支持,可提供一键智能摘要生成、智能问答、多轮提问和原文定位等功能。用户可以通过使用 QQ 浏览器打开 PDF 文件后,在屏幕右上角点开 PDF 阅读助手功能来获取想要的信息。

报告共计:32页

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。 如若内容造成侵权/违法违规/事实不符,请联系我的编程经验分享网邮箱:veading@qq.com进行投诉反馈,一经查实,立即删除!